Top-Down vs. Bottom-Up Aktienanalyse

Wer an der Börse erfolgreich investieren will, steht schnell vor der Wahl: Folge ich den großen Markttrends oder tauche ich tief in einzelne Unternehmen ein? Das beschreibt die unterschiedlichen Ansätze der Top-Down- und Bottom-Up-Aktienanalyse – und genau darum geht es in diesem Artikel!

Entdecke, wie diese beiden Methoden funktionieren, wo ihre Stärken und Schwächen liegen und in welchen Situationen sie besonders glänzen. Ich zeige dir, warum ich persönlich auf den Bottom-Up-Ansatz setze, wie du die Informationsflut in den Griff bekommst und wann sich welche Strategie wirklich lohnt.

Ob Einsteiger oder Börsenprofi – hier findest du kompakte Fakten, ehrliche Einblicke und praktische Tipps, die deine Investmententscheidungen auf das nächste Level heben. Lass uns gemeinsam die Welt der Aktienanalyse neu entdecken!

Inhaltsverzeichnis

Einleitung

Wie finde ich die besten Aktien?

Die Antwort darauf ist alles andere als trivial, denn die Auswahl an Unternehmen, Branchen und Märkten ist riesig – und die Informationsflut scheint endlos.

Um in diesem Dschungel den Überblick zu behalten, nutzen Anleger verschiedene Analyseansätze: den Top-Down- und den Bottom-Up-Ansatz. Beide Methoden bieten unterschiedliche Perspektiven auf den Aktienmarkt und können – je nach Zielsetzung und Marktlage – zu ganz unterschiedlichen Ergebnissen führen. Doch welcher Ansatz passt zu welchem Anlegertyp? Und wie lassen sich die jeweiligen Stärken optimal nutzen?

Doch lass mich vorne anfangen: was ist der Top-Down bzw. Bottom-Up Ansatz überhaupt.

Der Top-Down-Ansatz

Der Top-Down-Ansatz ist eine Methode zur Aktien-Analyse, bei der Investoren die Auswahl von Aktien vom Allgemeinen zum Speziellen vornehmen: Vorrangig werden makroökonomische Faktoren wie z.B. Wirtschaftswachstum, Geldpolitik, Inflation und geopolitische Entwicklungen betrachtet. Diese Kennzahlen dienen als Grundlage, um attraktive Regionen oder Märkte zu identifizieren.

Anschließend erfolgt die Analyse vielversprechender Branchen, bevor im letzten Schritt gezielt einzelne Unternehmen innerhalb dieser Branchen ausgewählt werden.

Der Top-Down-Ansatz eignet sich besonders für Investoren, die das „große Bild“ im Blick behalten und ihre Investmententscheidungen an übergeordneten Markt- und Branchentrends ausrichten möchten

Im aktuellen Marktumfeld gibt es viele makroökonomische Unsicherheiten, wie z.B. die Zölle in den USA, Abhängigkeiten von seltenen Rohstoffen, oder hohe Inflation.

Der Top-Down Ansatz kann dabei helfen Branchen und Geschäftsfelder zu identifizieren, die von diesen makroökonomischen Ereignissen nicht so stark betroffen sind. Bei den Zöllen wären dies Firmen mit einem geringen USA-Anteil. Bei hoher Inflation profitieren Firmen die Produkte anbieten, die die Konsumenten auch in Zeiten von großer Unsicherheit kaufen, wie Basiskonsumgüter.

Mögliche Ansatzpunkte bei der Aktienauswahl mit Top-Down Ansatz:

- Identifikation von Branchen und Unternehmen, die von aktuellen wirtschaftlichen Trends oder politischen Entwicklungen profitieren.

- Strategische Portfoliozusammenstellung, um Risiken breit zu streuen und auf Konjunkturzyklen zu reagieren.

- Einschätzung von Chancen und Risiken verschiedener Anlageklassen (z.B. Aktien, Immobilien, Rohstoffe) auf Basis von Wirtschaftsdaten.

Typische Anwendungsbereiche

- Fondsmanagement, Sektor-ETFs, strategische Allokation von Portfolios.

- Besonders nützlich bei neuen Märkten oder bei Aktien mit starker Abhängigkeit von externen Faktoren.

Vor- und Nachteile

| Vorteile | Nachteile |

|---|---|

| Umfassender Marktüberblick. | Weniger detaillierter Einblick in einzelne Unternehmen. |

| Erkennung von Trends | Es ist schwer, makroökonomische Entwicklungen vorherzusagen |

| Steuerung von makroökonomischen, geopolitischen und Branchen Risiken. | Aufgrund der Vielzahl an Einflussfaktoren, eher kurzfristige Betrachtungsweise |

Der Bottom-Up-Ansatz

Der Bottom-Up-Ansatz ist eine Strategie zur Aktien-Analyse, bei der die Analyse auf Ebene einzelner Unternehmen beginnt: Anleger untersuchen zunächst die Fundamentaldaten, das Management, die Produkte und das Wachstumspotenzial eines Unternehmens. Dies geschieht unabhängig von makroökonomischen Trends oder Branchenentwicklungen.

Der Fokus liegt also zuerst allein auf einem Einzelunternehmen und seinen Kennzahlen.

Erst nach dieser detaillierten Unternehmensbewertung werden gegebenenfalls das Branchenumfeld und die gesamtwirtschaftlichen Rahmenbedingungen berücksichtigt.

Der Bottom-Up-Ansatz bietet sich vor allem für Anleger an, die in Aktien von unterbewerteten Unternehmen und unabhängig von übergeordneten Markttrends investieren möchten. (z.B. Value Investing)

Makroökonomische Faktoren sind sehr schwer vorherzusagen. Durch den Blick auf die konkreten Unternehmenskennzahlen fällt es leichter die tatsächliche Entwicklung eines Unternehmens – und damit auch einer Aktie – abzuschätzen.

Mögliche Ansatzpunkte bei der Aktienauswahl mit Bottom-Up Ansatz:

- Identifikation von unterbewerteten oder besonders aussichtsreichen Unternehmen

- Stock-Picking-Strategien, bei denen gezielt einzelne Aktien mit hohem Wertsteigerungspotenzial ins Portfolio aufgenommen werden.

- Langfristige Investments, bei denen die individuelle Unternehmensentwicklung im Vordergrund steht und weniger die allgemeine Marktstimmung.

Typische Anwendungsbereiche

- Stock Picking, Value Investing, langfristige Einzelinvestments.

- Besonders geeignet für Investoren mit tiefem Unternehmensverständnis und Geduld.

Vor- und Nachteile

| Vorteile | Nachteile |

|---|---|

| Detaillierte und fundierte Entscheidungen auf Basis konkreter Unternehmensdaten. | Hoher Rechercheaufwand |

| Identifikation von Unterbewerteten Aktien, die der Markt übersehen könnte. | Möglicherweise werden wichtige externe Faktoren übersehen. |

| Langfristige Investments | Erfordert umfassende Daten und tiefgehende Analysen. |

Gegenüberstellung Top-Down vs. Bottom-Up

| Merkmal | Top-Down-Ansatz | Bottom-Up-Ansatz |

|---|---|---|

| Ausgangspunkt | Makroökonomie, Branchen, dann unternehmen | Einzelunternehmen, dann ggf. Branche/Markt |

| Fokus | Gesamtmarkt, Trends, Sektoren | Fundamentaldaten, Management, Produkte |

| Vorteile | Überblick, Trendfrüherkennung, schnelle Umsetzung | Detailtiefe, individuelle Chancen, Geschäftszahlen |

| Nachteile | Wenig Details, basiert häufig auf Annahmen | Zeitintensiv, evtl. Vernachlässigung Makro |

| Typische Kennzahlen | BIP, Inflation, Zinssätze | KGV, Eigenkapitalquote, Cashflow |

| Anwendung | Sektor ETFs, Fondsmanagement | Stock Picking, Value Investing |

Kritik und Grenzen

Du siehst also: beide Ansätze haben ihre Vor- und Nachteile und ihre Berechtigung in den jeweiligen Anwendungsgebieten.

Ob der Top-Down- oder der Bottom-Up-Ansatz bei Anlegern beliebter ist, lässt sich nicht pauschal beantworten, da beide Ansätze weit verbreitet sind und häufig sogar kombiniert werden.

Doch gerade der Top-Down Ansatz hat meiner Meinung nach seine Grenzen, oder wird häufig falsch angewandt.

Was ich immer wieder sehe, ist das Anleger blind nach dem Motto vorgehen:

KI ist ein Megatrend mit tollen Zukunftsaussichten, also kaufe ich einfach Aktien von KI-Unternehmen.

Diesen Ansatz halte ich jedoch für sehr gefährlich!

Deswegen habe ich drei Stolperfallen zur Top-Down-Analyse herausgearbeitet, die du unbedingt vermeiden solltest!

1. Die individuelle Situation des Unternehmens

Häufig wird die individuelle Situation des Unternehmens nicht berücksichtigt. Funktioniert das Produkt des Unternehmens langfristig? Wie hoch ist die Verschuldung? Kann es sich gegen die Konkurrenz behaupten?

Ein Beispiel dafür war das auf künstliche Intelligenz in der Personaldiagnostik spezialisierte Unternehmen Precire Technologies. Anfangs als Pionier in der KI-Branche gefeiert, musste es 2021 aufgelöst werden (Haufe berichtete)

2. Die Bewertung

Eine weitere Stolperfalle ist, dass die Bewertung des Unternehmens nicht genügend betrachtet wird. Gerade Aktien in Hype Themen wie KI sind oft sehr hoch bewertet. So kann es sein, dass sich das Unternehmen in der Zukunft sehr stark entwickelt, man aber die Aktie so teuer gekauft hat, dass diese Entwicklung bereits eingepreist war.

Ein prominentes Beispiel aus der KI-Branche ist C3.ai Inc. Das Unternehmen hat sich fundamental gut entwickelt, mit steigenden Umsätzen und einer starken Positionierung im Bereich KI-Software für Unternehmen. Dennoch war der Aktienkurs in der Vergangenheit so hoch bewertet, dass die Kursentwicklung enttäuschte.

C3.ai wurde mehrfach als fundamental solide eingeschätzt, aber der Aktienkurs lag deutlich über dem berechneten inneren Wert. So lag der faire Wert je Aktie laut Analysen meist deutlich niedriger als der Aktienkurs. Trotz operativer Fortschritte und Umsatzwachstum konnte der Aktienkurs diese hohen Erwartungen nicht dauerhaft rechtfertigen.

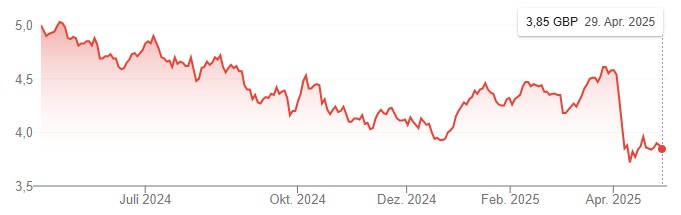

Selbst auf Sicht von 5 Jahren haben Aktionäre von C3.ai einen Verlust von 75% hinnehmen müssen.

3. Makroökonomische Faktoren

Hinzu kommt, dass makroökonomische Faktoren sehr schwer einzuschätzen sind. Sogar für Profis!

Unzählige Experten im Fernsehen und in den Zeitungen haben versucht vorherzusagen, wie Trump sich bei der Zollpolitik verhalten wird. Und doch wurde der Aktienmarkt am sogenannten Liberation Day von den tatsächlichen Entwicklungen eiskalt erwischt.

Wer kann schon zuverlässig vorhersagen, welche Zölle Trump für welches Land in welcher Höhe einsetzt, wann er sie aussetzt, erhöht, wieder einsetzt?

Ähnliches gilt auch für andere makroökonomische und geopolitische Faktoren, wie z.B. den China-Taiwan-Konflikt, oder die Entwicklung der Konjunktur und der Inflation.

Hochgradige Experten erstellen regelmäßig Konjunkturprognosen, und müssen diese auch regelmäßig korrigieren. Und das sind Experten, gut ausgebildet und mit Zugriff auf ausführliche Daten als Grundlage für ihre Entscheidungen.

Denkst du wirklich, du kannst diese Faktoren besser einschätzen als diese Experten? Also ich kann es nicht. Und das ist auch ok so.

Warum ich den Bottom-Up Ansatz verfolge

Es ist wesentlich einfacher die künftige Entwicklung eines konkreten Unternehmens vorherzusagen, anstatt die einer Branche oder eines ganzen Landes.

Klar, auch dieses Unternehmen ist von der Konjunktur abhängig. Doch die Datenlage ist wesentlicher überschaubarer und man kann seine Investmententscheidung von den konkreten Quartalsergebnissen abhängig machen und Entwicklungen antizipieren.

Ein weiterer Grund ist, dass Top-Down-Analysen dazu neigen, interessante Einzelunternehmen zu übersehen, die sich gegen den Branchentrend behaupten können.

Man sieht das schön am Kursverlauf von Friedrich Vorwerk. Denn obwohl der MSCI Europe Energy Sector ETF, der Aktienunternehmen aus der Energiebranche in Europa abbildet, auf Jahressicht um 23% gefallen ist, ist die Aktie von Friedrich Vorwerk, die auch im Energie-Sektor aktiv ist, im gleichen Zeitraum um 280% gestiegen.

Mit einem reinen Top-Down Ansatz läuft man Gefahr, solche Perlen am Aktienmarkt zu übersehen.

Deshalb verfolge ich den Bottom-Up Ansatz in meinem investierbaren wikifolio Wachstumsunternehmen EU und NA, in dem unter anderem auch Friedrich Vorwerk enthalten ist.

Dabei versuche ich Aktien von unterbewerteten oder besonders aussichtsreichen Unternehmen zu finden und bei Eignung in mein wikifolio aufzunehmen. Gerade im Small Cap und Mid Cap Bereich, kommt es immer wieder zu Marktineffizienzen, bei denen einzelne Aktien von einer Branche oder im Umfeld des Gesamtmarktes zu Unrecht mit in die Tiefe gerissen werden.

Diese Aktien analysiere ich und prüfe, ob der Absturz gerechtfertigt ist, oder nicht. Dabei geht es mir um langfristige Investments, bei denen die individuelle Unternehmensentwicklung im Vordergrund steht und nicht die allgemeine Marktstimmung.

Der Bottom–Up-Absatz setzt klassischerweise darauf, Aktien längerfristig zu halten und kurzfristige Entwicklungen auszublenden. So lassen sich langfristig gute Renditen erwirtschaften, ohne ständiges Handeln und Anpassen, sondern durch langfristiges Buy & Hold.

Wann ist die Bottom-Up Variante vorzuziehen?

Die Bottom-up-Aktienanalyse ist dem Top-down-Ansatz vorzuziehen, wenn folgende Bedingungen oder Ziele vorliegen:

1. Fokus auf unterbewertete Einzelwerte

Bei der Suche nach Einzelaktien mit langfristigem Potenzial, unabhängig von kurzfristigen Marktschwankungen oder makroökonomischen Risiken, bietet der Bottom-up-Ansatz Vorteile. Hier stehen fundamentale Unternehmenskennzahlen wie Gewinnwachstum, Eigenkapitalrendite oder Cashflow im Mittelpunkt.

2. Turnaround-Situationen

Für unterbewertete Aktien mit Erholungspotenzial (z. B. nach einer Krise oder bei strukturellen Verbesserungen im Unternehmen) eignet sich die Bottom-up-Analyse besonders, da sie gezielt auf Unternehmensdaten wie Schuldenabbau, Produktinnovationen oder Managementqualität eingeht.

3. Unabhängigkeit von Konjunkturzyklen

Wenn Anleger gezielt nicht-zyklische Unternehmen identifizieren möchten, deren Geschäftsmodelle auch in schwachen Makrophasen stabil sind, ermöglicht die Bottom-up-Analyse eine detaillierte Bewertung der Resilienz einzelner Firmen.

4. Langfristige Anlagehorizonte

Der Bottom-up-Ansatz ist ideal für Buy-and-Hold-Strategien, da er kurzfristige Marktbewegungen zugunsten fundamentaler Unternehmensstärke vernachlässigt. Dies passt zu Value-Investoren, die auf fundamentale Unternehmenskennzahlen setzen.

5. Branchenunabhängige Auswahl

Wenn Anleger branchenübergreifend die besten Unternehmen identifizieren möchten – unabhängig davon, ob die Branche aktuell „im Trend“ liegt –, bietet Bottom-up mehr Flexibilität als der Top-down-Ansatz, der zunächst Sektoren filtert.

Die Datenflut bändigen

Unabhängig davon, ob du den Top-Down oder Bottom-Up Ansatz verfolgen willst (oder beide) gilt es der Datenflut Herr zu werden.

aktien.guide* ist ein umfassendes Analyse-Tool, das mir dabei hilft, Aktien gezielt zu finden, zu analysieren und zu vergleichen.

Das Tool bereitet zahlreicher Finanzdaten und Kennzahlen auf, die für fundierte Investmententscheidungen entscheidend sind.

Für fast 7.000 Aktien weltweit stellt aktien.guide auf einer einzigen Übersichtsseite alle wesentlichen Informationen bereit: Echtzeitkurse, Charts, Unternehmensprofile, aktuelle Nachrichten und vor allem eine breite Palette an Kennzahlen aus Bilanz, Gewinn- und Verlustrechnung sowie Cashflow.

Ich persönlich nutze am liebsten zwei Funktionen: den Aktienscreener und das Chart-Tool.

- Der Aktienscreener* erlaubt es, das gesamte Aktienuniversum nach über 30 Kriterien zu filtern – etwa nach Ländern, Branchen, Bewertungskennzahlen, Wachstum oder Dividendenmerkmalen. So können gezielt Aktien mit bestimmten Eigenschaften gefunden und miteinander verglichen werden.

- Mit dem Chart-Tool* lassen sich historische Verläufe von bis zu 40 Kennzahlen für mehrere Aktien gleichzeitig grafisch darstellen. Das erleichtert den direkten Vergleich und das Erkennen von Trends oder Ausreißern

Mir hilft aktien.guide dabei Investmententscheidungen auf einer soliden, datenbasierten Grundlage zu treffen.

Fazit

Beide Ansätze – Top-Down und Bottom-Up – haben ihre Berechtigung und können je nach Marktsituation und persönlichem Anlagestil wertvolle Dienste leisten.

Während der Top-Down-Ansatz hilft, große Trends und makroökonomische Entwicklungen frühzeitig zu erkennen, ermöglicht die Bottom-Up-Analyse, gezielt unterbewertete Unternehmen mit besonderem Potenzial aufzuspüren.

In der Praxis werden beide Methoden oft miteinander kombiniert, um sowohl das große Bild als auch die Details im Blick zu behalten. Entscheidend ist, dass du dir deiner eigenen Ziele und Präferenzen bewusst bist und eine Strategie wählst, die zu dir passt.

Mit dem richtigen Ansatz und einer strukturierten Analyse kannst du die Informationsflut bändigen und deine Investmententscheidungen fundiert treffen. Dabei können auch entsprechende Tools helfen.

Egal, ob du lieber Trends folgst oder tief in einzelne Unternehmen eintauchst – mit Wissen, Disziplin und Neugier legst du den Grundstein für nachhaltigen Börsenerfolg.

Disclaimer: Der Autor besitzt Anteile von im Artikel behandelten Unternehmen oder überlegt Anteile zu kaufen. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar.

* Affiliate Links sind mit einem Stern (*) gekennzeichnet.

Bitte beachte die rechtlichen Hinweise.